- 不動産名義変更・不動産登記

- 売買・不動産取引・決済

- 不動産を売却予定の皆さまへ『司法書士による不動産売却サポート』のご紹介

- 建売住宅と建築条件付土地とは何が違うのですか?!

- 取引相手から「自分で登記する」と言われた不動産売買の当事者の方へ

- 不動産売買(取引)での関西方式・関東方式【まとめ】

- 不動産取引当日(決済当日)欠席するデメリット~業界通の司法書士が解説します。

- 不動産会社(仲介会社)なしで行う不動産取引

- 購入不動産は「新住所か旧住所」どちらで登記すべきか?!

- 同じマンションなのに敷地権付区分建物と敷地権の登記されていない区分建物があるのですが?!

- 認知症の方の不動産売却(行為能力・意思能力)

- 不動産売買契約締結前に、売主の判断能力確認(意思確認)を司法書士にご依頼くださる不動産会社様へ

- 隣地購入前に調べるべき助成金・補助金

- 住宅用家屋証明書:不動産購入時の登録免許税などの軽減

- 評価額0円の土地の登録免許税

- 生前贈与の手続と登記

- 財産分与の登記:離婚のときに簡単に「財産分与」を登記原因として登記してはいけない理由と代替案

- 差押・仮差押の取下書のチェックポイント(司法書士向け)

- 第三者のためにする契約(いわゆる三為契約、新中間省略)の契約実務・取引実務・登記実務

- 共有不動産の処分(贈与・売却・放棄)

- 外国人住民票と外国人登録原票記載事項証明書

- DV被害者の特例

- 判決による登記(不動産登記請求訴訟)

- 判決による登記(登記引取請求訴訟)

- 抵当権抹消の登記

- 根抵当権抹消の登記

- 解散や破産した抵当権者の抹消登記

- とても古い抵当権の抹消

- 土地区画整理事業(換地)と登記

- 拘置所・刑務所など刑事施設への被収容者(被告人・受刑者など)を登記当事者とする場合の注意点

- 終活TOP●これからの楽しい人生のため…元気なうちに始める終活

- 終活❶財産管理対策【成年後見】

- 終活❷財産管理対策【家族信託】

- 終活❸揉めさせない対策【遺産分割対策】

- 終活❹相続税対策

- 終活❺個人事業の承継対策

- 終活➏エンディングノート【無料】楽しく作る分冊型

- 終活❼楽しい家系図作成サービス

- 相続手続き・遺産整理など

- 契約書作成・精査

- 外国人の帰化

不動産名義変更・不動産登記TOP

あなたのまちの司法書士事務所グループ

神戸・尼崎・三田・西宮・東京・北海道

わたしたちは、登記のご依頼を受けたときには、単に「登記ができる書類」を作るのではなく、「後で争いが起きない書類」を作るべきと考えています。

「とにかく登記さえできればいい」という考え方の方には理解していただけませんが、それはとてもリスキーなことです。

当グループでは、契約書作成段階から関与することにより、後日の紛争発生を未然に防止します。

| もくじ | |

|

不動産登記の種類

日本では土地と建物は、別々の物です。土地建物を別々に売買して登記することができます。

物理的状態の登記と、権利関係の登記

不動産登記は、土地と建物について、その形状や大きさなどの物理的状態と、誰が所有者であるかなどの権利関係を、登記所(法務局という国家機関)が管理する帳簿に記録し、公開するための制度です。

| 物理的状況の登記 | 権利関係の登記 | |

| 正式名称 | 表示登記 | 権利登記 |

| 担当する専門家 | 土地家屋調査士【1】 | 司法書士 |

| 登記される場所 | 登記簿の最初の部分に「表題部」として登記されます【2】。 | 表題部に続いて「権利部(甲区)」「権利部(乙区)」として登記されます。 |

【1】もっともお客様に区別いただく必要はありません。素晴らしい土地家屋調査士と提携しておりますので、登記はすべて当グループにお問い合わせください。

【2】マンションの場合には、表題部が二つ、すなわち「表題部(一棟の建物の表示)」と「表題部(専有部分の建物の表示)」として登記されています。

表題部の登記

土地家屋調査士が担当する表題登記を簡単にご紹介いたします。

| 土地の分筆 |

1筆の土地を2筆以上に分けること。 新しく権利証(登記識別情報)が発行されることはない。 |

| 土地の合筆 |

2筆以上の土地を1筆にすること。 2筆の登記簿のいずれかが閉鎖され、閉鎖登記簿となる。 新しく権利証(登記識別情報)が発行される。 |

| 建物の分割 |

2棟以上の建物が1個の建物(主たる建物と附属建物)として 登記されている場合に、附属建物を独立した別個の建物とすること。 元附属建物について、新しく登記簿が作成される。 |

| 建物の分棟 |

建物を物理的に2棟以上に切り離して、 一つを主たる建物とし、もう一つを附属建物とすること。 |

| 建物の合併 |

2個の建物のうち、一つを主たる建物とし、もう一つを附属建物とすること。 附属建物となった方の建物の登記簿が閉鎖される。 |

| 建物の合棟 |

主たる建物と附属建物で構成される1個の建物を物理的に接続させて 1個の主たる建物とすること。 |

| 建物の合体 |

2個の建物を物理的に接続させて、1個の建物とすること。 2つの登記簿が閉鎖され、新しく登記簿が作成される。 |

甲区の登記と、乙区の登記

権利関係の登記は、所有権と所有権以外の権利に分けて登記されます。

| 欄 | 具体的に登記される事項 |

|

権利部【甲区】 (所有権に関する事項) |

所有権移転 所有者の住所氏名(又は本店商号)の変更 差押え 処分禁止 |

|

権利部【乙区】 (所有権以外の権利 に関する事項) |

(根)抵当権 賃借権 地上権 地役権(要役地、承役地) |

売買の登記と、相続の登記

所有権移転登記には、次の二種類の登記があります。

所有権を「横に」動かす場合と、「上下に」動かす場合で、手続きが全く異なります。

不動産登記の登録免許税

主な不動産登記の登録免許税は、次のとおりです。

| 登記の種類 | 課税標準 | ×税率 | |||

| 本来 |

一般住宅用家屋の 軽減税率【5】 |

長期優良/低炭素/買取再販などの 軽減税率【5】 |

|||

| 所有権保存登記【1】 |

固定資産税評価額【2】 |

4/1000 |

1.5/1000 |

1/1000 | |

|

所 有 権 移 転 登 記 |

売買(建物) | 固定資産税評価額 |

20/1000 |

3/1000 |

1~2/1000 |

| 売買(土地) | 固定資産税評価額 |

15/1000 |

ー |

ー |

|

| 相続・合併【3】 | 固定資産税評価額 |

土地建物とも 4/1000 |

ー | ー | |

| 共有物分割 | 固定資産税評価額 |

土地建物とも 4/1000 |

ー | ー | |

| その他【4】 | 固定資産税評価額 |

土地建物とも 20/1000 |

ー | ー | |

|

抵当権設定 |

債権額 |

4/1000 | 1/1000 | ||

【1】所有権登記のない土地又は建物について、最初にする登記のこと

1.建物を新築したときに、表題登記に続けて申請する登記

2.土地についての所有権保存登記も稀に存在します。

【2】建物の固定資産税評価額が存在しない場合があります。

| 固定資産税評価額の有無 | |

| 建物完成後、引渡しまでの間に、1月1日をまたいだ場合 | あり |

| 建物完成後、引渡しまでの間に、1月1日をまたいでない場合 | ない |

固定資産税評価額がないときは、各法務局ごとに発表されている「新築建物課税標準価格認定基準表」を使って計算する。表は、インターネット上で公開されている。

例えば、「種類:居宅、構造:木造、建物表題登記の床面積合計:200㎡」のときは、

1.基準表の「種類:居宅」と「構造:木造」が交わっている価格が㎡単価です。平成30年度であれば、91,000円/㎡

2.これに床面積を掛けて算出した金額を、新築年における課税標準額として計算する。

91,000円/㎡×200㎡=18,200,000円

3.さらに、建築から1年以上経過している建物のときは、「経年減価補正率表」記載の補正率を掛けて計算する。 「経年減価補正率表」は、インターネット上で公開されている。

| 【3】相続・合併に該当する登記原因 |

・遺贈(相続人に対するもの) ・遺産分割 ・遺留分減殺 |

| 【4】その他に該当する登記原因 |

・遺贈(相続人以外に対するもの)、 ・贈与 ・遺産分割による贈与(遺産分割代償財産として相続人固有財産を贈与する場合) |

【5】軽減税率の詳細については不動産購入時の登録免許税軽減をご覧ください。

Q&A よくあるお問い合わせ

不動産登記制度の全般について

- Q.権利証を紛失したのですが、再発行は可能ですか?

-

残念ながら、権利証の再発行はできない仕組みです。ご売却される際に、司法書士がご本人確認を行うことで、権利証がなくても売却することは可能です。

- Q.住所と地番って違いますノン?!

-

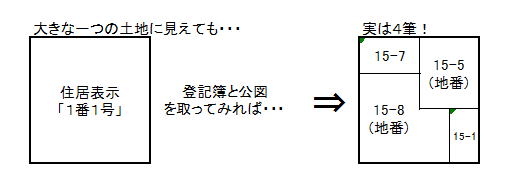

違います。住所は郵便物が届くための番号。地番は、土地一筆ごとにつけられた番号です。住所が分かっている場合、管轄法務局に電話で問い合わせると地番を教えてくれます。図で書くと・・・こんな感じです。(平成28年12月。司法書士佐藤大輔)

- Q.住所を変更したのですが、登記簿は自動で変わりますか?

-

残念ながら、住民票を変更されても、登記簿上の住所が自動で変わることはございません。なるべく、お早く住所変更登記のご依頼をお願いいたします。

- Q.登記簿の住所変更登記は、必ずしなければいけませんか?

-

義務ではありませんが、なるべくお早目に住所変更登記をなさることをお奨めしています。住所変更登記には、住所の変更を証明する書類(登記簿上の住所が前住所として記載された住民票や戸籍附票)が必要です。ところが、役所の保管期間との関係で、この書類が取れなくなることがあるからです。また、その不動産に現在お住まいでない場合には、特に住所変更登記をしておくことをお奨めしています。どうしても、あなたが所有している不動産を購入したいという方が居ても、住所変更登記をしていなければ、あなたに連絡の取りようがないからです。

- Q.固定資産評価証明書の代わりに、公課証明書や納税通知書でも大丈夫ですか?

-

どちらも市区町村長が発行した書類ですので、当該年度のものであれば、大丈夫です。(平成28年4月。司法書士 佐藤大輔)

- Q.司法書士と土地家屋調査士は何が違いますか?

-

物理的状態は測量の技術をもった土地家屋調査士という国家資格が、そして、権利関係は法律のプロである司法書士がそれぞれ担当することになっています。 当グループは、優秀な土地家屋調査士と提携しております。皆様は、一言「不動産登記をお願いします。」とだけ、お知らせいただければ、当グループが司法書士業務・土地家屋調査士業務ともに窓口となって進めることが出来ます。大変、便利だとご好評いただいております。例えば、建物新築の場合、表題登記(土地家屋調査士)、保存登記(司法書士)、抵当権設定(司法書士)と必要になりますが、「建物新築」とご依頼いただければ、後は特別なご指示は不要です。

種類 ご要望 担当 権利関係に関する登記

土地・建物の所有者に変更があったとき(売買・贈与・相続など)

あなたのまちの司法書士事務所グループ

建物を新築したときの所有権について最初にする所有権保存登記

住宅ローン等を完済したときの抵当権抹消登記

住所や氏名が変わったときの住所氏名変更登記

形に関する登記

(表示登記)

土地の種類(宅地・雑種地・田・畑)などの変更

土地家屋調査士

有限会社末元測研・山田充宏先生

土地の面積の変更 土地を2つに割りたい(分筆) 2つの土地をくっつけたい(合筆) 法務局の地図を訂正したいとき 建物を新築したときの形の登記 建物を増築したときの形の登記 建物を取り壊したときの登記

表題登記

- Q.隣接する土地を複数所有しています。一筆に合筆したいのですが?

-

合筆登記は、分譲宅地などに分筆登記をする前に、いったん一筆の土地にするために行なうのが通常で、合筆登記だけを先に行なうメリットは余り多くございません。

合筆登記の

メリット

- 固定資産税の管理がしやすい。

デメリット - 合筆制限(所有者情報、乙区情報の完全一致)に該当していれば、先にその登記を完了させる必要があり、コストがかかる。

- 再度分筆する際には、隣地の承諾を要するので、余計なコストがかかる。

- 固定資産税が、合筆によって上がってしまう可能性がある。

関係

なし

- 相続税評価が、上がることはない(評価通達の評価単位)

令和元年5月・あなまち司法書士事務所・司法書士佐藤大輔

- Q.建物の表題登記をする必要ってありますか?

-

法律上の義務ですので、表題登記をする必要があります。

- 建築資金の融資を受けるのであれば、保存登記・抵当権設定登記の前提として、必ず表題登記をする必要があります。

- 自己資金で建てる場合には、しない方もいらっしゃいます。でも、法律上の義務です。

- 相続が発生したときには、必ず行なうべきです。折角ご自身の名義にする遺言や遺産分割協議が成立していても、面白くない他の相続人が法定相続分による登記を勝手にしてしまう可能性があるからです。その場合は、抹消登記請求訴訟をすることになり、コストが膨れてしまいます。

表題登記しないメリット - 表題登記を入れると、将来、滅失登記も必要になる(ただし、滅失登記は高額ではない。)。

表示登記しないデメリット - 表題登記は、法律上の義務である。

- 表題登記をしないと、その後の保存登記(権利の登記)をすることが出来ない。

- 相続が発生した際に、表題登記を入れておかないと、他の相続人が勝手に法定相続分で登記してしまうリスクがある。

(令和元年5月・あなまち司法書士事務所・司法書士佐藤大輔)

- Q.土地の一部を売却・贈与できますか?

-

はい。土地の一部を売却することは可能です。土地の一部の売却には二種類(①土地の一部を切り売りする場合、②一筆の土地の持分を売却する場合)あります。まず、①土地の一部を切って売却する場合には、どの部分を売るのか、土地を切って(分筆といいます)売却します。次に、②一筆の土地の持分を売却した場合、売却後は、買主とその土地を共有することになります。持分の割合は、その土地の利用方法の決定権にも大きな影響がありますので、慎重に決定される必要があります。これらは、贈与される場合でも当てはまります。

- Q.買ってから、建物の表題登記をしようと思います。リスクありますか?!

-

はい。次のようなリスクがあるので、売主名義で表題登記をしてから購入すべきです。

① 表題登記申請者と建築主とが異なる場合の表題登記申請には、多数の書類が必要になります。その際に、売主の協力が得られるとは限らないこと。

② 売主が、未登記建物の真正な所有者とは限らないこと。

③ 売主が、二重譲渡してしまう可能性を排除できないこと。

④ 売主に借金がある場合、売主の債権者が差押をするために売主名義で表題登記・保存登記を入れてしまう可能性があること。

(令和1年12月・あなまち司法書士事務所・司法書士佐藤大輔)

相続登記についてのQ&A

- Q.相続登記は必ずしなければ、なりませんか?

-

なるべく早く行うべきです。理由は、沢山ございますので、こちらの記事「相続は早い者勝ちになりました」をご覧下さい。

- Q.相続登記などの義務化の概要について教えてください。

-

こちらの記事「相続登記の義務化について(2024施工予定:民法等の一部を改正する法律)」をご参照ください。

- Q.相続する建物が登記されていないことがわかりました。どうすれば?

-

将来、建物の所有者が誰であるか争いになることを避けるためにも、少なくとも未登記建物の納税義務者変更手続を行っておく必要があります

(平成29年5月・あなまち司法書士事務所・司法書士佐藤大輔)

- Q.相続登記はまだですが、抵当権を抹消できますか?

-

可能です。誰が不動産を相続するか決まっていない場合、相続人であればその一人から抵当権を抹消することが可能です。保存行為といいます。

- 完済日が相続開始日(死亡日)よりも前であれば、所有権の相続登記をすることなく単独で抵当権抹消登記が可能です。

- 完済日が相続開始後であれば、所有権の相続登記を経た(法定相続分による登記の場合は相続人中の一人から申請できます。)のち、単独で抵当権抹消登記が可能です。

(平成28年6月・あなまち司法書士事務所・司法書士佐藤大輔)

外国居住の日本人・日本居住の外国人の登記手続についてのQ&A

- Q.外国にいる日本人の場合、不動産登記手続はどうしますか?

- 住民票が日本にあるか否かにより、異なります。日本にある場合には、日本の住民票・印鑑証明書を添付して登記申請が可能です。住民票が日本にない場合には、印鑑証明書などが取得できませんので、それに代わる書類をご用意いただくことになります。詳細はお問い合わせください。

- Q.外国人の場合、不動産登記手続はどうしますか?

- 日本で住民登録をしているかどうかにより、異なります。住民登録をされている場合には、日本人同様に住民票・印鑑証明書が取得できますので、それを添付して登記申請します。住民登録がない場合には、本国の官公署が発行する書類をこれらに代えて添付します。 その他、外為法による届出や、納税管理人の選任、売買代金の源泉徴収など様々な注意点がございます。詳細はお問い合わせください。

財産分与登記についてのQ&A

- Q.不動産を財産分与することでどのような税金が発生しますか?!

-

次のとおりです。なお、贈与税は、通常かかりません。当事務所グループでは、どの程度の税金がかかるのか、提携税理士に試算を依頼したうえで、ご提案いたします。ご安心ください(あなまち司法書士事務所・司法書士佐藤大輔・平成29年1月)。

もらう側

・側登録免許税

・不動産取得税 ※1

・(毎年)固定資産税・都市計画税

財産分与する側

(譲渡)所得税 ※2

※1 かからないこともあります。

※2 時価で売却したものとして、購入したときの売買代金との差額について、課税されます。不動産を元配偶者に無償で渡しているのに、なぜ所得税が発生するのかという疑問を良くいただきます。所得があがる結果、保険料もあがることになるので、注意が必要です。

- Q.離婚を契機に自宅の不動産の名義を変えようと考えています。注意すべき点は?

-

不動産の名義を変更する場合には、登記の原因によって、かかってくる税金が大きく異なります。必ずしも「財産分与」を原因に移転登記することが正しいとは限らないのです。当事務所グループでは、下表などを参考に最適な登記の原因を選択し、オススメしております。

(平成30年3月・あなまち司法書士事務所・司法書士佐藤大輔)

●=課税される

▲=課税可能性あり

×=課税されない

財産分与 売買 負担付贈与 贈与 不動産を渡す側 譲渡所得税(国税)

住民税(地方税)

▲時価で譲渡したとみなされる。購入時より時価が高騰していたとき課税される【注1】

▲購入時より高額で売却したとき

【注1】

× 贈与税

▲時価より高い売却のとき

【注2】

▲負担が贈与財産より過大であるとき

× 不動産を 不動産取得税

×

● ● ● 登録免許税率

20/1000 土地15/1000

建物20/1000

但し居住用のとき

建物3/1000

20/1000 20/1000 贈与税

×但し【注3】 ▲時価より安い売却のとき【注2】

▲時価から負担額を控除した金額について【注2】

▲相続税評価額

【注2】

固定資産税

● ● ● ●

- Q.財産分与登記の注意点の教えてください。

-

次の4点に注意します。

- 協議離婚以外の場合、すなわち調停・審判・裁判による離婚の場合には、調停調書、審判書や判決書で「財産分与」以外の登記原因を指定していないか確認が必要です。

- 「財産分与」という登記原因を使えるのは、離婚した(離婚届を提出した)夫婦のみです。

- 「財産分与」という登記原因を使うと、不動産をあげる側に譲渡所得税が課税されます。譲渡所得税が大きかったため、こんな筈ではなかった(錯誤無効)と財産分与登記の抹消を求めて提訴し、あげた側が勝訴した(無効な登記となった)裁判例がございます。

- 登記原因日付は、次のとおりになります。

① ② 登記原因日付

離婚届を提出 財産分与の合意

財産分与の合意をした日 財産分与の合意 離婚届を提出 離婚届を提出した日 (平成30年3月・あなまち司法書士事務所・司法書士佐藤大輔)