- 不動産名義変更・不動産登記TOP

- 終活(成年後見・家族信託・遺言)TOP

- 相続手続き・遺産整理TOP

- ▼知ってお得な相続知識(もくじ)▼

- 相続クイズ50問(間違いだらけのネット情報)

- 自分で相続登記手続をした方に聞きました「相続手続で苦労した理由!ベスト10」

- 相続に関与しようとする民間資格や民間団体にご注意ください。

- 最期の時が近づいたとき(葬儀前に)ご家族が確認・準備するべきこと

- 相続開始直後(葬儀後すぐ)に行なうべき手続一覧

- 相続手続トータルサポート

- 遺言寄付の受け入れトータルサポート

- 相続は早い者勝ちになりました

- 相続登記・遺贈登記の特急申請(グループ会員限定記事)

- 銀行・信託銀行の相続手続は、本当に「質の悪いブランド品」なのか?!士業の相続手続と徹底比較!

- 法定相続情報~ややこしい戸籍を読むのは司法書士が一回で十分です。銀行預金の相続手続前に司法書士にご依頼ください。

- 相続による銀行口座凍結とは?!

- 銀行預金の仮払制度(遺産分割前の預金払戻し制度)

- ▼相続財産の調査(もくじ)▼

- 相続によって引き継ぐ財産・引き継がない財産(相続の対象財産)

- 行方不明の相続預金・相続貯金の探索

- 相続で負債・借金がないかの調査方法

- 被相続人の遺品の中から、相続人や第三者名義の通帳が出てきた場合どうすれば良いのか?(いわゆる名義預金の問題)

- 相続登記や遺言の際に欠かせない不動産の近隣地調査(名寄せ)

- 相続生命保険の調査

- ▼相続人の調査(もくじ)▼

- 相続人は誰か❶基本編(法定相続人・法定相続分)

- 相続人は誰か❷数次相続・再転相続・代襲相続の区別

- 子が親より(妻が夫より)①先に死亡したとき、②同時に死亡したとき、③死亡の先後が分からないときの相続(同時存在の原則、同時死亡の推定)

- 義父母の遺産を受け取る「特別寄与料制度」

- 相続手続のための戸籍収集

- 戸籍の広域交付制度とその盲点

- あなたの戸籍謄本(住民票)が取得されましたとの通知を受けた方へ:本人通知制度

- 旧民法(明治民法・応急措置法)による相続

- ▼相続税申告の要否▼

- ▼遺産分割協議(もくじ)▼

- 遺産分割協議書の基礎知識、作成の流れ

- 遺産分割協議の種類と流れ

- 遺産分割協議成立後、相続人の漏れに気付いた場合の対応方法[グループ会員限定]

- 遺産分割協議の期間制限

- 一次相続の遺産分割協議では、二次相続のことも考えましょう。

- 相続分の譲渡・相続分の放棄

- 平成13年6月までに相続開始又は代襲原因発生の場合は注意「非嫡出子の法定相続分」

- 特別受益証明書(相続分ないことの証明書)による相続登記が流行した理由、消滅した理由から、特別受益証明書の可能性を探る

- 配偶者居住権(2020.4.1以降開始相続)

- 配偶者居住権の法的性質

- 配偶者短期居住権(2020.4.1以降開始相続)

- ▼不動産の相続手続(もくじ)▼

- 不動産の相続手続(相続登記)

- 相続登記後、売却する不動産は誰名義で相続登記したら良いですか?!

- 相続不動産売却サポート

- 何代も前の相続で、途中の相続登記を省略できる場合~数次相続で中間省略登記が認められる条件

- 相続分譲渡しても(中間省略して)一発で相続登記するための条件

- 相続登記に上申書が必要な場合(戸籍不足の相続登記)

- 進まない相続登記(協力しない相続人がいる場合、相続人が何十人もいる場合)の対応【調停や判決による相続登記】

- 長期相続登記未了の通知を受けた方へ/法定相続人情報

- 相続登記義務化:令和6(2024)年4月1日施行

- 相続登記義務を免れるための「相続人申告登記」の意味と申請手続

- 所有者不明土地問題を解消するための法改正と施行時期【一覧】

- 相続した土地を国に引き取って貰う制度『相続土地国庫帰属法』令和5(2023)年4月27日施行

- ▼不動産以外の相続手続(もくじ)▼

- 銀行預金・郵便貯金の相続手続

- 上場株式・非上場株式(株券)の相続手続

- 生命保険の相続手続・税金・遺言執行

- ゴルフ会員権の相続手続

- デジタル遺産の相続手続

- 未支給年金の相続手続

- 自動車の相続手続

- ▼借金貸付金の相続手続(もくじ)▼

- 他人への貸付金(借主)に相続が発生したときの債権者の対応

- 他人への貸付金(貸主)の相続手続

- 借金の相続手続

- NHK未払い受信料の相続手続

- 相続承認・放棄の期間伸長の申立

- 相続放棄(申述)の意味と申立手続

- 相続放棄(申述)できなくなる法定単純承認とは?

- 法定単純承認となることなく、遺品を処分することは可能か?!

- 相続放棄(申述)をしても免れないことがある?!固定資産税・都市計画税のハナシ

- 相続放棄(申述)と数次相続・代襲相続

- 遺贈の放棄|遺言で受けた贈与(遺贈)を放棄する方法は、遺言の書き方によって異なります。

- 限定承認の意味と方法

- ▼遺言があるときの相続(もくじ)▼

- 遺言書を探す方法(公正証書遺言、法務局保管自筆証書遺言の探索)

- 遺言検認申立

- 遺言執行者選任申立

- 遺言解釈・遺言執行

- 遺言解釈(受遺者や受益相続人が遺言者よりも①先に死亡したとき、②同時に死亡したとき)

- 遺言解釈(負担付遺贈か条件付遺贈か)

- 遺言解釈(負担付遺贈を受遺者が放棄した場合)

- 遺言解釈(負担付遺贈の受遺者が負担を履行しないとき)

- 遺言執行(執行対象に動産がある場合)

- 遺言執行(執行対象に動産がある場合)[グループ会員限定記事]

- ▼相続に関する他の手続(もくじ)▼

- 外国(海外)在住日本人の相続手続・相続放棄手続とその必要書類(在留証明・署名証明・法定相続情報・日本公証役場)

- 日本在住外国人の相続手続(各国の相続法)

- 特別代理人選任申立(未成年者がいる場合の遺産分割協議)

- 不在者財産管理人選任申立

- 失踪宣告申立

- (民法952条の)相続財産清算人選任申立

- 相続財産法人への登記名義人氏名変更登記

- 特別縁故者からの相続財産の分与請求

- 他の共有者が死亡したとき、どうすれば良いのか?!~共有者の相続人への共有物分割請求~

- 相続・遺産分割のトラブル解決

- 契約書作成・精査

- 外国人の帰化

SNSなどインターネット上には、相続に関する誤った情報、正確でない情報が、溢れています。

よく聞く誤った情報を、全50問のクイズ形式にして整理しました。

最後まで挑戦することで、正確な情報を知ることができます。

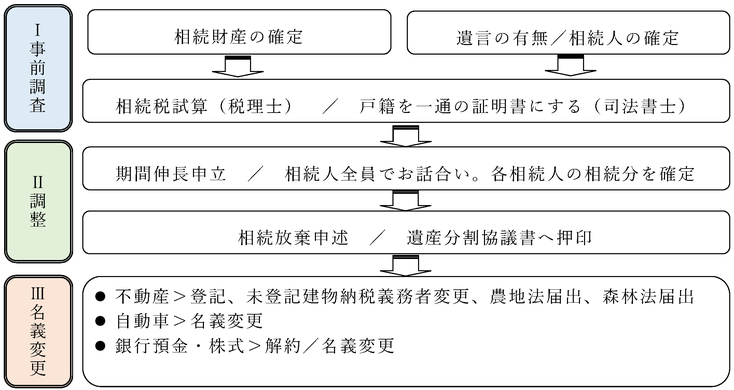

相続手続を分類すると、3段階に分かれます。

下の図の「Ⅰ事前調査」「Ⅱ相続人間での調整」「Ⅲ名義変更」です。

この記事では、インターネット上で見つけた『間違いだらけの相続知識』をこの3段階に分類。さらに、次の2段階を加えて、解説しています。

- プロローグ:相続の基礎

- エピローグ:相続発生前の「生前対策」

| もくじ | |

|

〔凡例〕この記事では、次の法令が出てきます。法令名が長いときは、次のとおり略記します。

- 民法981⑤:民法第981条第5号

- 保管法9Ⅴ:法務局における遺言書の保管等に関する法律第9条第5項

0■ プロローグ(相続の基礎)

- Q1. 相続手続は簡単?

-

YESでNO。簡単かどうかは「フタを開けてみないと分からない」それが相続手続きです。

<難しかった例>

- 戸籍を集めてみたら、誰も知らない相続人が出てきた例。

- 自分で相続登記をしたら、売却のときに私道の相続登記が漏れていることが発覚して、苦労した例。

記事「自分で相続登記手続をした方に聞きました『相続手続で苦労した理由!ベスト10』」も参照ください。

<簡単だった例>

- 相続人が多数いてややこしいと聞いていたのに、完璧な遺言があって簡単に終わった例。

- Q2. 亡くなってなくても、相続開始することがある?

-

NO。亡くなって始めて相続が開始します。

ところが、お客様が「相続登記を依頼したい」とおっしゃるので、亡くなった年月日をお尋ねしてお叱りを受けることがあります。「目の前にいるのに、死んでるように見えるのか?」または「親父はまだ生きてます…」などなど。どうやら「生前贈与」のことを相続と表現なさった模様です。

「財産分与の登記をお願いしたい」とアポを取られたお客様に「いつ離婚されたんですか」と尋ねてお叱りを受けたこともあります。遺言を書くことや、生前に贈与をすることを財産分与と表現なさる方が多いです。

ところが、相続も、生前贈与、財産分与も、そして遺言も法律用語であり、定義が決まっています。

世の中には、誤った情報が溢れています。ここで用語を整理しておきます。

- 「相続」とは、被相続人の死亡によって開始する相続人へ財産を引き継ぐ手続のことをいいます(民法882条)。

- 「被相続人」とは、財産をもって亡くなった方のことで、今回の相続手続きで相続される人のことです。

- 「生前贈与」とは、死ぬ前に財産を人にあげることをいいます(民法549条)。単に「贈与」ともいいます。

- 「遺贈」とは、遺言による贈与です(民法964条)。

- 「死因贈与」とは、生前に死んだらあげる「契約」をすることです(民法554条)。

- 「財産分与」とは、離婚を契機に財産の所有者を一方から他方へ変えることです(民法768条)。

- Q3. 司法書士報酬は高い?

-

NO。

まず、司法書士から皆さまへのご請求には、登録免許税という税金(ご本人自身で申請しても必要な税金)が含まれていますが、登録免許税を含めて司法書士報酬が高いと勘違いされる方もいらっしゃいます。

また、司法書士の報酬は、財産の種類、量(金額)と手続きの種類によって変わります。

さらに、同じ手続でも「遺産の金額にパーセンテージを掛けて報酬計算する司法書士」と「手続きごとに加算する司法書士」がおり、金額に違いが生じます。どちらが良い、どちらが安いとは一概に言えません。

- Q4. 銀行の遺産整理業務や遺言信託は信用できる?

-

NO。銀行が窓口となって各専門家への紹介をしているだけで、結局、各専門家費用が別途発生します。詳しくは記事「銀行・信託銀行の相続手続・遺産整理は、本当に『質の悪いブランド品』なのか?!士業の相続手続・遺産整理と徹底比較!」を参照ください。

- Q5. 銀行預金は、カードと暗証番号が分かるなら、凍結される前に出金した方がよい?

-

NO。銀行は、口座名義人の死亡を知った場合、直ちに口座を凍結します。口座を凍結されると出金や第三者からの口座引き落としができなくなります。記事「相続による銀行口座の凍結とは?!」も参照ください。

被相続人名義の財産は、他の相続人との共有です。他の相続人に無断で引き出しを行うと、後日、引き出した分の返還を求められたり、遺産分割協議が難航するもとになりますので、お控えください。「銀行預金の仮払い制度」や「銀行預金の仮分割の仮処分制度」を使いましょう。

- Q6. まず銀行に行って預貯金の解約をしてから、不動産の名義変更のために司法書士事務所へ行けば良い?

-

NO。行く順番が違います。

まず、銀行預金の解約でも、不動産名義変更でも、被相続人の出生から死亡までの戸籍謄本が必要なのは同じです。銀行が戸籍謄本を返してくれると良いのですが、取り込んでしまうことも多いです。

次に、法定相続情報一覧図の制度を利用することで、何度も同じ戸籍を集める手間と、分厚い戸籍謄本の束を提出先がチェックする時間(待ち時間)を省くことができます。法定相続情報の詳細は、記事「法定相続情報~ややこしい戸籍を読むの司法書士が一回で十分です。銀行預金の相続手続前に司法書士ご依頼ください」を参照ください。

また、司法書士に相談することで、あなたが行うべき相続手続きを理解することができます。必要に応じて、相続税に強い税理士や、相続に強い弁護士の紹介を無料で受けることもできます。

Ⅰ■ 事前調査

相続財産の調査

- Q7. 死亡保険金は、戸籍を集めて、遺産分割協議をしてからでないと受け取れない?

-

NO。受取人が指定されている死亡保険金は、保険契約に基づき支払われるもので、死亡保険金は受取人の固有財産となります(相続財産とはなりません。)。したがって、被保険者死亡の戸籍と受取人の書類があれば、受け取られます。詳しくは記事「生命保険の相続手続・税金・遺言執行」を参照ください。

- Q8. 借金の調査は完璧にできる?

-

NO。被相続人に借金がないかは、信用情報機関に対して、照会する方法で行います。信用情報機関は3社ありますので、3社全部に照会するのが通常です。

ただし、この3社に照会しても調査しきれない借金があります。個人から借りていた場合や、連帯保証をしている場合です。記事「相続で負債・借金がないかの調査方法」も参照ください。

- Q9. 他の家族はこの預金の存在を知らないから、独り占めできる?

-

NO。然るべき方法で調査することにより、バレます。バレたときには、間違いなく揉めますので、コッソリ一人占めはおすすめしません。

記事「行方不明の相続預金・相続貯金の探索(事前調査)」も参照ください。

遺言の調査

- Q10. 昔、遺言を書いてもらったから安心?

-

NO。遺言は書き直すことが可能です。しかも、後に作成された遺言が勝ちます(民法1023条)。

死因贈与契約など他の方法も検討すべきでしょう。記事「始期付負担付死因贈与契約」も参照ください。

- Q11. 自分が全部もらう公正証書遺言を預かっているからゆっくり手続きすればよい?

-

NO。民法改正により遺言で全部もらうことになっていても、ご自身の法定相続分を超える分については登記をしなければ、第三者に対抗できなくなりました(民法899条の2)。下記記事も参照ください。

- Q12. 封筒表面に遺言書と書いてある封筒を一人で開けても問題ない?

-

NO。封のある遺言を勝手に開封してはいけません。その理由は次の通りです。

①遺言書を家庭裁判所の検認手続以外で開封すると過料(民1005)に処せられることがあります。

②遺言本文の署名の下には押印がなかった(これだけでは自筆証書遺言としては無効。民法968条1項)が、封筒の封じ目に押印がなされていたケースで、封筒への押印であっても民法968条1項の要件を充たし有効と判断した判例があります(最高裁平成6年6月24日判決)。逆にいうと、封を勝手に開けてしまうと、遺言が無効になる可能性があるという事です。

- Q13. 封のある遺言書を開ければ、無効になる。

-

NO。遺言本文の署名の下に押印があれば、遺言は有効です。ただし、場合によっては、開封したことで無効になることもありえます(Q12を参照ください。)。記事「遺言検認申立」も参照ください。

- Q14. 自分に不利な遺言を隠したまま遺産分割協議に参加して、コッソリ相続して良い?

-

NO。遺言を発見した場合に、それを隠すと相続欠格(民法981⑤)として、相続人資格を喪失する可能性がありますので、隠すべきではありません。

なお、相続欠格に該当するためには、①遺言書を故意に破棄・隠匿すること、②(破棄・隠匿により)相続に関して不当な利益を目的とすることが必要です(最判平成9年1月28日民集51巻1号184頁)。ご自身に不利な遺言を隠すのであれば「不当な利益を目的」とするものといえます。

- Q15. 自分に有利な遺言でコッソリ相続手続きをして、他の相続人には何も知らせなくて良い?

-

NO。遺言を発見した場合に、それを隠すと相続欠格(民法981⑤)として、相続人資格を喪失する可能性がありますので、隠すべきではありません。ややこしいので場合を分けて回答します。

- 相続人自身が、遺言執行者の場合には、遅滞なく、遺言の内容を通知する義務があります(民法1007Ⅱ)ので、こっそり手続きはできません。

- 遺言書が自筆証書遺言(法務局保管自筆証書遺言)である場合には、遺言書情報証明書を取得すると、自動的に他の相続人へ通知されます(保管法9Ⅴ)ので、こっそり手続きはできません。

- 遺言書が自筆証書遺言(法務局で保管されていないもの)である場合には、遺言検認を受けないと相続手続きで使えません。そして、遺言検認申立をすると、家庭裁判所から全相続人に対して「遺言検認期日呼出状」が発出されますので、こっそり手続きはできません。

- 公正証書遺言で遺言執行者の指定がない場合には、他の相続人に知られることなく、こっそり手続きできそうです。こっそり手続きしようとするのは、遺留分侵害額請求を受けたくないためでしょう。したがって、公正証書遺言を隠してこっそり手続きするのは「相続欠格になる」という見解があります。一方、公正証書遺言は相続人であれば探索できますので、公正証書遺言を隠してコッソリ手続きをしたからといって(隠したことにならないので)「相続欠格にならない」という見解もあります。そして、この点について、最高裁判所の判断も出ていません。筆者は、予防司法の専門家として、公正証書であっても隠さず、他の相続人にも通知すべきと考えます。

- Q16. 自筆の遺言なのに、押印がない。自筆遺言として無効だから捨てていい?

-

NO。無効であるように見える自筆の遺言であっても、「死因贈与契約の申込」への転換が認められる可能性がありますので破棄してはいけません(水戸家審昭和53年12月22日家月31・9・50、大阪高判昭和56年1月30日判時1009・71、東京地判昭和56年8月3日判時1041・84、東京高判昭和60年6月26日判時1162・64、広島家審昭和62年3月28日家月39・7・60)。

相続人の調査

- Q17. 娘は、嫁に行ったから相続人ではない。

-

NO。お嫁さんに行ったお嬢さんも、お子様ですから相続人です(民887条)。

- Q18. 息子は養子に行ったから相続人ではない。

-

NO。養子に行った方は、養親の相続人であると同時に、実親の相続人でもあります。

なお、養親の相続においても、養子と実子の間に差はありません。

- Q19. 子どもがいなければ、配偶者が全部相続する?

-

NO。子どもが、親よりも先に死亡した場合は、子どもの子ども(親から見て孫)が代襲して相続人になります(民法887Ⅱ)。孫も、親より先に死亡していた場合は、孫の子(親から見てひ孫)が代襲して相続人となります(民887Ⅲ)。

次に、子ども、孫、ひ孫、その下もずっと居ないときは、直系尊属が相続人となります(民法889Ⅰ①)。

さらに、直系尊属もいないときには兄弟姉妹が相続人となります(民法889Ⅰ②)。

このように、相続人が誰になるかは、法律で決まっています。

- Q20. 相続人全員が同意すれば、誰でも(例えば、内縁の妻も)相続できる?

-

NO。相続人は、法律で決まっており、遺産分割協議に参加できるのは、相続人だけです。相続人がいる場合において、相続人以外の者に財産を継がせたいときには、いったん相続人が相続したうえで、贈与する必要がありますが、相続人には相続税、相続人でない者には贈与税が課税される可能性があります。

- Q21. 内縁の妻とは、婚姻届を出していないけれど、20年同居したので相続権がある?

-

NO。日本で、相続人になることができるのは、配偶者であり、配偶者に事実婚の妻を含みません。したがって、内縁の妻には、相続権はありません(事実婚にも相続権を認める国もあります。)。

内縁の妻は、親族ですらありませんので、特別寄与料(民法1050条)も請求できません。記事「義父母の遺産を受け取る『特別寄与料』」を参照ください。

一方、他に相続人がいない場合においては、特別縁故者として財産分与を請求できます(民法958条の2)。記事「特別縁故者からの相続財産の分与請求」を参照ください。

内縁の妻など相続人でない方に財産を残したいとお考えの方は、遺言等での生前対策(終活)が必須です。記事「終活(成年後見・家族信託・遺言)」を参照ください。

- Q22. 子どもからの相談「父が危篤。母を亡き者にすれば、子どもが独り占めできますか?」

-

NO。これを実行すると相続欠格になる可能性があります(民法第891条)

次に掲げる者は、相続人となることができません。

一 故意に被相続人又は相続について先順位若しくは同順位にある者を死亡するに至らせ、又は至らせようとしたために、刑に処せられた者

二 被相続人の殺害されたことを知って、これを告発せず、又は告訴しなかった者。ただし、その者に是非の弁別がないとき、又は殺害者が自己の配偶者若しくは直系血族であったときは、この限りでない。

三 詐欺又は強迫によって、被相続人が相続に関する遺言をし、撤回し、取り消し、又は変更することを妨げた者

四 詐欺又は強迫によって、被相続人に相続に関する遺言をさせ、撤回させ、取り消させ、又は変更させた者

五 相続に関する被相続人の遺言書を偽造し、変造し、破棄し、又は隠匿した者

相続税の試算

- Q23. 相続税以外に忘れちゃいけない相続に関連する税金はない?

-

NO。被相続人が事業を行っていた方の場合には、準確定申告を忘れないようにしましょう。年の中途で死亡した人の場合は、相続人(包括受遺者を含みます。以下「相続人等」といいます。)が、1月1日から死亡した日までに確定した所得金額および税額を計算して、相続の開始があったことを知った日の翌日から4か月以内に申告と納税をしなければなりません。これを「準確定申告」といいます。

法定相続情報の作成

- Q24. 「法定相続情報一覧図」は、法務局に本人確認書類だけ持って行けば、もらえますか?

-

NO。「法定相続情報一覧図」は、相続手続きが簡便になるので、作成をおすすめします。ただし、法務局に行くだけで「法定相続情報一覧図」をもらえると思っている方もいますが間違いです。

一定の範囲の戸籍謄本を集め、法定相続情報一覧図の元になる相続関係図を作成し、申請書を書いて法務局に持参(または郵送)する必要があります。

司法書士が上記手続をすべて代行して、皆さまに「法定相続情報一覧図」をお渡しすることができます。法定相続情報の詳細は、記事「法定相続情報~ややこしい戸籍を読むの司法書士が一回で十分です。銀行預金の相続手続前に司法書士ご依頼ください」を参照ください。

Ⅱ■ 調整

熟慮期間の伸長

- Q25. 相続開始からもうすぐ3か月経つ。まだ借金の調査などが終わっていないけど、打つ手なし?

-

NO。相続開始から3か月以内に、何もしなければ、相続したものとみなされます(民法921条:法定単純承認)。相続開始3か月以内に、相続の承認・放棄の期間伸長の申立をしましょう(民法915Ⅰただし書き)。半年から1年程度であれば、延長してくれます。記事「相続の承認・放棄の期間伸長の申立」を参照ください。

相続放棄

- Q26. 貸金業者から「半年前にAさんが亡くなった。あなたはAさんの相続人だから支払え」という請求書を受け取った。詐欺だから放置しておいてよい?

-

NO。詐欺とは限りませんが、詐欺の可能性もあるので、請求書に記載されている電話番号に直接連絡するのはお控えいただき、司法書士または弁護士にご相談ください。

本物の請求書であった場合、相続するか相続放棄するかを決めるべき3か月の期間は、この手紙を受け取った日からスタートします。法律では「自己のために相続の開始があったことを知った時から3か月以内」と定めていますので、仮に、Aさんの死亡から3か月経っていても相続放棄することができます。

- Q27. 子ども全員が相続放棄申述すれば、母が単独で相続できる?

-

NO。子ども全員が相続放棄申述すると、父の親が相続人になります。さらに、父の親が亡くなっているときには父の兄弟姉妹も相続人になります。

母は、これらの方と遺産分割協議をしなければならなくなりますので、相続放棄申述は慎重になさってください。

- Q28. 相続放棄は「何も要らない」と個人的に宣言すれば良い?

-

NO。「何も要らない」とおっしゃるので、遺産分割協議書への押印や印鑑証明書を求めると「相続放棄したんだから、押印は断る。」と回答なさる方がいらっしゃいます。

(本物の)相続放棄とは、家庭裁判所に対して、申立書を提出していただき、家庭裁判所が「相続放棄申述受理」したことをいいます。

取り分ゼロの遺産分割協議に応じることを、相続放棄とはいいません。また、取り分ゼロの遺産分割協議に応じたことを、金融機関や法務局に証明するために、遺産分割協議書への押印と印鑑証明書を提出いただく必要があります。

- Q29. 相続放棄しても死亡保険金は受け取れる?

-

YES。相続放棄しても、死亡保険金を受け取ることは可能です。受取人が指定された生命保険金は(相続開始によって相続財産になるのではなく)生命保険契約の効力が発生したことで、直接、受取人の財産になります。

一方、入院給付金は、相続財産になるので、相続放棄した方は、受け取ることができません。

- Q30. プラス財産の範囲内でマイナス財産も引き継ぐという限定承認手続は簡単?

-

NO。限定承認は、相続人全員で裁判所に申し立てる必要があるほか、税金の計算も必要で、とても難しい手続きです。記事「限定承認の意味と方法」も参照ください。

遺産分割協議

- Q31. 遺産分割協議は、相続人全員が同席しないとできない?

-

NO。いいえ。書類のやり取りだけで完結することもあります。遺産分割協議書も同じ1枚に全員が押印する必要はなく、全く同じ遺産分割協議協議書であれば問題なく成立します。

記事「遺産分割協議書の基礎知識、作成の流れ」もご参照ください。

- Q32. 土地を1/2ずつ共有で相続するということは、物理的に東西南北で分けるという意味?

-

NO。一つの土地を1/2ずつで共有する(全部を使える)ということです。

- 最初から、土地を二つに分け、それぞれの土地を単独で相続(所有)したい場合には、分筆登記をまず行い、その後、相続登記を申請します。

- 1/2ずつで相続登記をした後に、別々の土地に分けたいという場合には、分筆登記を行った後、共有物分割登記が必要です。

- Q33. 田舎には、長男が全部相続するルールがある?

-

NO。本当に言われたことがありますが、そんなルールはありません。遺産分割の基準は「遺産に属する物又は権利の種類及び性質、各相続人の年齢、職業、心身の状態及び生活の状況その他一切の事情を考慮してこれをする」とされています(民法906条)。遺産分割協議が成立するのであれば、法定相続分(民法900条)とは異なる割合で相続することも可能です。

- Q34. 夫が亡くなり、相続人は妻(私)と長男、二男です。今回の遺産分割では、私が相続せず(一代飛ばして)、長男の名義にした方が手間と税金が少なくなりませんか?

-

NO。 確かに手間と税金は少なくなります。しかし、奥様(妻)の名義を一切入れないことには反対です。長男が結婚して孫が生まれた後、長男が(妻より)先に亡くなった場合、長男の相続人は長男の妻と子で、奥様には相続権はありません。したがって、長男の妻と子が、奥様に対して「家は売るから出ていって」と言ったとしても、抵抗できません。

長男の妻

|├―――――長男の子

(被相続人)夫 ┌(相続人)長男

|| |

|├――――――――――┤

|| └(相続人)二男

(ご相談者)妻

- Q35. 遺言がなければ、法定相続分で自動的に分割される?

-

NO。遺産分割協議が成立するのであれば、法定相続分(民法900条)とは異なる割合で相続することも可能です。

- Q36. 遺産分割協議には、期間制限はないからゆっくりやろう?

-

NO。相続登記が義務化され期限(3年)を守らないと過料が課される可能性があるほか、特別受益や寄与分を主張できる期限(10年)が設けられました。また、時間の経過により相続人が増える可能性もありますので、お早めに遺産分割協議を成立させるようになさってください。下記記事も参照ください。

- Q37. 遺産分割協議書に「Aが土地を相続する。その代わり、AはBに500万円支払う」とあって、AがBに支払わないときは、Bは遺産分割協議を解除できる?

-

NO。遺産分割協議が成立した場合に、相続人の一人が遺産分割協議において負担した債務を履行しないときであっても、その債権を有する相続人は、民法541条(債務不履行による解除)によつて右協議を解除することができないというのが判例(最判平成元年2月9日民集43巻2号1頁)です。その理由について、同最判は「遺産分割はその性質上協議の成立とともに終了し、その後は右協議において右債務を負担した相続人とその債権を取得した相続人間の債権債務関係が残るだけと解すべきであり、しかも、このように解さなければ民法909条本文により遡及効を有する遺産の再分割を余儀なくされ、法的安定性が著しく害されることになるからである。」と説明しています。

一方、相続人全員が合意解除して、改めて遺産分割協議を成立させることはできるとされています(最判平成2年9月27日民集44巻6号995頁)。ただし、贈与税が発生する可能性がありますので、ご注意ください。

- Q38. 遺産分割協議が成立したけれど、遺産分割協議書がない(なくした)。協力してくれない相続人がいるときは、遺産分割調停しかない?

-

NO。登記請求訴訟など遺産分割協議は口頭でも成立します。ただし、書面化して相続人全員が実印を押印し、印鑑証明書を添付しないと、各財産の名義変更手続きはできません。

このような場合で、不動産だけが問題になっているときには、時間のかかる遺産分割調停ではなく、事案に応じて、所有権移転登記請求訴訟、所有権確認請求訴訟、遺産分割協議書真否確認訴訟などで判決を取得することで、相続登記をすることも可能です。

詳しくは記事「進まない相続登記(協力しない相続人がいる・相続人が何十人もいる)場合の対応方法【調停や判決による相続登記】」も参照ください。

Ⅲ■ 名義変更

- Q39. 相続登記するときは、権利証(登記識別情報)がないとできない?

-

NO。通常の相続登記であれば、権利証がなくても完了できます。

売買(や贈与)の場合には、この物件を買主さんに売った(あげた)という売主の意思を証明するために、権利証を添付します。

一方、相続は、①被相続人が亡くなったこと、②相続人であることと③相続人全員で遺産分割協議が成立したことを証明すれば、被相続人の意思は関係ないからです。

- Q40. 相続登記では権利証(登記識別情報)は不要?

-

NO。Q39でご説明したとおり、権利証(登記識別情報)は無くても登記を完了させることができます。ただし、相続登記漏れを防止するために、司法書士は権利証を確認させていただきます。また、被相続人の死亡から時間が経過し、住民票の除票がないときには、被相続人が不動産の所有者であったことを証明するために権利証を添付することもございます。

- Q41. 相続登記をしたら相続税が課税される?

-

NO。相続登記と相続税は、リンクしていません。したがって相続登記をしたからといって、相続税が課税される分けではありません。相続税がかかる場合には、相続登記をする、しないに関わらず、申告し納税する義務があります。

相続税がかかるか否か簡単に判別する方法については、記事「相続税申告の要否と相続税の計算方法」を参照ください。もっとも、司法書士は相続税の試算や申告をすることができませんので、税理士を紹介させていただきます。

- Q42. 不要な土地のみ切り離して相続できる?

-

NO。相続では、全てを相続するか、放棄するかしか選択肢はありません。ただし、相続土地国庫帰属制度を使えば、相続したうえで国に土地を引き継げるかもしれません。相続土地国庫帰属制度を利用するには事前に相続登記を行う必要はありませんが、相続登記をするのと同様の添付書類が必要ですので、同制度を利用する際には、司法書士にご用命ください。また、相続土地国庫帰属制度の利用には所定の費用が発生します。記事「相続した土地を国に引き取って貰う制度『相続土地国庫帰属法』令和5(2023)年4月27日施行」も参照ください。

- Q43. 大昔に発生した先々代の相続は、相続登記義務化の対象外?

-

NO。いいえ。義務化の対象です。大昔に発生した相続であっても、令和9年3月31日までに対応しましょう。記事「相続登記義務化:令和6(2024)年4月1日施行」も参照ください。

- Q44. 司法書士に相続を依頼したら、不動産会社からDM(不動産売ってください)が来た。司法書士が情報を売ったの?

-

NO。厳しい守秘義務を負っている司法書士が情報を外部に出すことは一切ありません。一方、登記を管轄している法務局は、法律によって登記申請書受付帳を作成保管する義務があります。不動産会社はこの登記申請受付帳を閲覧して相続登記をした直後のお宅にDMをしているのです。なお、法務省のエライ方の家も相続登記をしたら大量のDMが来たそうで、問題となりました。その結果、近く法改正され、DMを受け取ることはなくなる予定です。

- Q45. 相続人申告登記制度が始まって、相続登記は簡単になった?

-

NO。相続人申告登記は、相続登記義務化の義務を履行するためだけの「あくまで暫定的なもの」で、本体の相続登記は何も簡単になっていません。記事「相続登記義務を免れるための『相続人申告登記』の意味と申請手続」も参照ください。

- Q46. 大昔(明治、大正)の抵当権が見つかったけど、古すぎて消せない?

-

NO。とても古い抵当権の場合、休眠担保抹消という特殊な方法で消すことができます。記事「とても古い抵当権の抹消(休眠担保権抹消)」を参照ください。

Ⅳ■ エピローグ(生前対策)

- Q47. 遺言の保管場所は、銀行の貸金庫がベスト?

-

NO。銀行の貸金庫に保管するのだけは、おやめください。銀行が相続の開始を知ると、貸金庫への入室制限(銀行の口座凍結)を行ないます。遺言書が貸金庫で保管されていた場合、全相続人の合意がないと貸金庫を開けてもらえません。遺産分割協議が完了したので貸金庫を開けて貰ったら、遺産分割協議と異なる遺言書が発見された場合「遺言は遺産分割協議に優先します」ので、遺産分割協議は無駄になってしまいます。

- Q48. 親父がオーストラリア人と再婚して、オーストラリアにいる。親父は「日本にある親父の不動産は、自分が相続すればよい」と言っているが問題ない?

-

NO。問題があります。海外在住の日本人が、海外でお亡くなりになった場合、必ずしも日本の民法が適用されるとは限りません。また、海外で作った遺言書では、日本にある財産の名義変更がスムーズにいかないこともあります。

- Q49. 弟には、家庭裁判所で遺留分放棄させたから親父の財産は、兄が一人占めできますか?

-

NO。親父の遺言が必要です。遺留分放棄は、遺言などで遺留分を侵害されても文句を言いませんということですので、遺言がなければ、無意味になってしまいます。

- Q50. 相続対策は金持ちだけがするもの?

-

NO。現在、日本人の健康寿命(健康に暮らせる年齢のこと)と平均寿命との間には男性8年、女性12年の差があります。したがって、これだけの期間、財産管理を人に任せる必要があるのです。財産がない方であっても、生きていく必要がありますので、まず①ご本人のための財産管理対策(家族信託、法定後見・任意後見の成年後見など)は必須です。

次に②親族同士で争うのを予防する争続対策を行いましょう。

最後に③相続税対策です。

下記記事もご参照ください。

企業・事業者向けサービス

企業・事業者向けサービス

トラブル解決サービス(簡裁訴訟代理、裁判書類作成)

トラブル解決サービス(簡裁訴訟代理、裁判書類作成)

個人向けサービス

個人向けサービス